有色金属库存会影响价格趋势,那库存在哪里可以找到?

我们在生活中都希望年年有余,这些富余的货物就变成了库存。库存是一个动态的数字,它有什么作用呢?可以把库存想象成蓄水池,可以调节供应与需求节奏,保证企业正常生产与销售。有色金属可以长期储存,不会出现如农产品大幅变质的情况;而且有色金属单吨价格偏高,有时候在低位也会出现长期战略储备。

库存在哪里可以找到

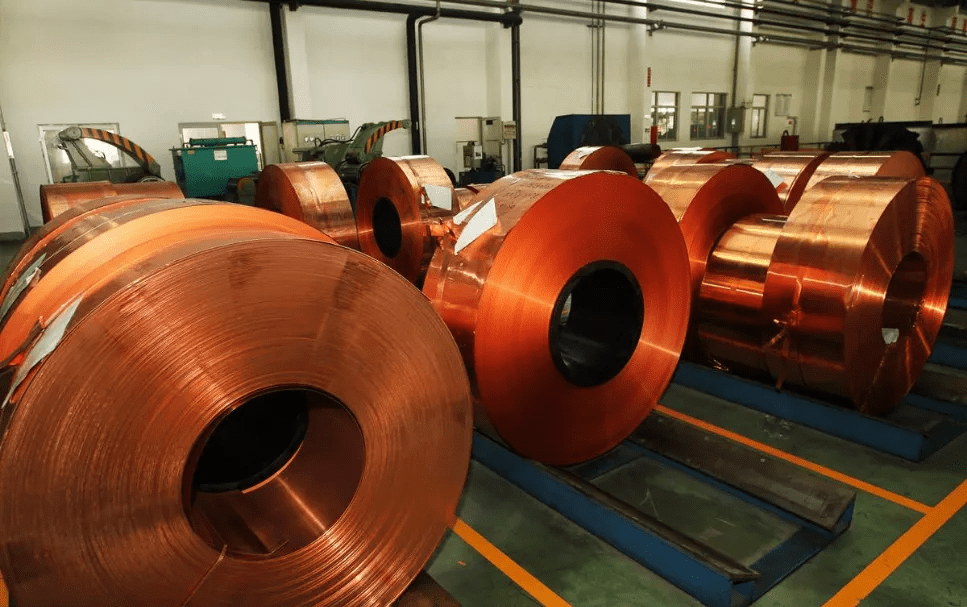

有色金属的库存以各种形式存储在产业链的每个环节。就拿金属铜来说,上游矿山会存在铜矿库存,冶炼厂有原料库存,产成品是电解铜库存,贸易商有现货库存,期货交易所有交易所库存,下游加工企业会有原料库存和铜材成品库存,终端企业也会存在部分铜材成品库存。这么多的库存形式,投资者最关注的还是期货市场上的标的物库存——铜板的库存总量。

如果库存偏高,同时库存/消费比值高,对市场来说是个坏消息,也就是说到处都是货物无法销售,那么为了回笼资金,持有货物的冶炼厂贸易商可能要降价销售,价格易跌难涨;反之库存偏低,则会使价格波动增加,投机者愿意囤货居奇、抬升价格。

由此可见,铜板库存可以直接影响价格趋势,也可以影响市场参与者的判断从而引起价格波动,因此库存是有色金属期货价格的重要指标。如果可以观察到一个品种所有的库存变动情况,那么就可以清晰地感受到该品种的供需结构与矛盾,从而根据趋势做出价格判断。

可惜,我们只能看到很少一部分的库存数据,这部分的库存数据被称为显性库存,另外一部分看不到的数据被称为隐性库存。多数情况下显性库存的趋势变化和总库存趋势变化相同,因此大体上可以用显性库存作为参考。

以铜为例,常见的显性库存笼统地指三大交易所库存(伦敦金属交易所、上海金属交易所、纽约商品交易所),可以统计到现货库存(厂内库存、非交易所贸易商库存),还有保税库存。铜板库存分布在全球各地,就伦敦金属交易所而言就拥有多个仓库,在美洲、欧洲与亚洲目前共有26个仓库;上海期货交易所库存主要分布在华东与华南的消费地。

库存的增长变化符合供需的季节性变化,在需求旺季对应库存也是消化最快的,而在淡季则相对增加。有色金属库存周期也符合工业品整体周期,“四季”表现为主动去库存、被动去库存、主动补库存、被动补库存四个阶段。从这个维度分析去库补库情况,也可以看出供需变动情况,从而对价格产生定位作用。

主动补库存,说明需求旺盛、是企业生产规模和开工率不断扩张的过程,如果库存从低位开始上涨,库存消费比偏低,价格偏强;被动补库存则是真实需求难以跟上开工扩产的步伐,库存消耗变高,价格开始走下坡路。主动去库存则是后面需求更快速萎缩,企业被迫停止开工,降价销售,从而库存开始下降,这是价格加速下跌到止跌平稳的过程;被动去库存则是下游需求恢复,库存被动下降的过程,对应价格也会出现反弹。

有色库存的乾坤大挪移

“天下熙熙皆为利来,天下攘攘皆为利往”,货物的流转离不开利益的驱动。由于物流的时间问题、国内外供需结构的不统一等问题,常常出现有色金属库存乾坤大挪移。最常见的三种大挪移是:保税库存到国内现货库存大挪移、显性库存到隐性库存大挪移、交易所库存之间的大挪移。

其实这三种大挪移都是利益的驱动,可以通过进口盈亏情况以及现货结构来分析。这三种大挪移不是单独存在的,而是更复杂的生态圈。以铜为例来分析这些来回流动的货物,驱动利益有三个:一个是进口利润,一个是融资利润,还有一个是迁移仓位带来的利润。它们之间连接的关键在于地域升水,利差、息差,价格结构。

地域升水体现了不同地区供需结构不同,当利差、息差不明显的时候,地域升贴水驱动了从生产国到消费地区的运送,进口利润好,货物会涌入该区域的库存(隐性与显性)。而利差与息差则会形成隐性库存,逐步形成蓄水池,当蓄水池形成后会加速进口盈亏带来的流转,则隐性库存变为显性库存。

如果价格结构有利,则部分注册仓单跑到期货盘面,同时国内冶炼厂也交割一部分货物,使得国内隐性库存变为显性库存。息差与利差带来的隐性库存可以被称为“融资铜”,用承兑汇票套取理财利差的贸易扭转需要,这一部分放到交易所交割仓库成本费用较高,没有必要注册仓单,所以不能体现在交易所库存上,同时盘面卖出进行保值即可,赚取银行承兑汇票贴息和理财产品之间的利差。如今银行审核比较严格,需要真实的贸易单证、提货单等作为背书,因此有部分境内铜是锁定在这部分套利上的,只要套利空间仍然存在,这部分内贸提供的包装业务的影子库存就一直锁定。(聚拍网)

免责声明:

以上库存信息由以下发布者个人发布,务请核实清楚实际情况后当面交易!

免责声明:

以上库存信息由以下发布者个人发布,务请核实清楚实际情况后当面交易!